Wer sein Geld auf den Kapitalmärkten anlegt, der setzt es einer stetigen Wertschwankung aus. Durch den kontinuierlichen Handel an den Börsen werden die Papiere ständig gekauft und verkauft, was den Preis Mal ansteigen und Mal fällen lässt. Je nachdem, wann man eingestiegen ist, profitiert oder verliert man. Das liegt in der Natur der Sache. Doch wer sein Risiko streut, breit diversifiziert und seine Investments möglichst lange hält, der wird mit hoher Wahrscheinlichkeit langfristig Gewinne machen. Das zeigen etliche Statistiken aus der Vergangenheit.

Das DAX-Renditedreieck

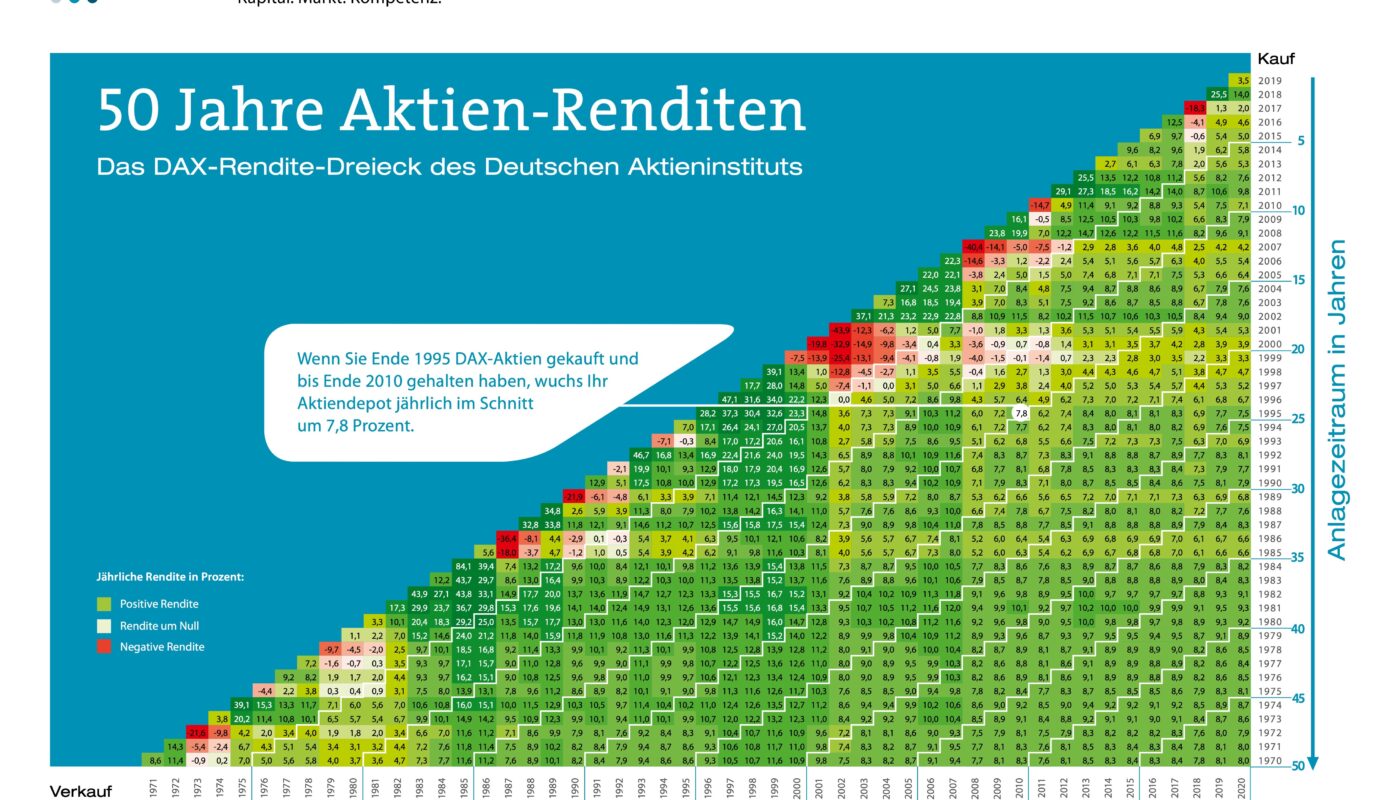

Ein gutes Beispiel hierfür ist das DAX-Renditedreieck des Deutschen Aktieninstituts, welches von Jahr zu Jahr neu aufgelegt wird und die jährlichen Aktien-Renditen aller Unternehmen aus dem deutschen Leitindex der letzten 50 Jahre visuell darstellt. Es zeigt rückblickend die jährliche Durchschnittsrendite nach beliebigen Kaufzeitpunkten und Haltedauern an. Je dunkler ein grünes Feld dargestellt wird, desto höher war die durchschnittliche Jahresrendite innerhalb des gewählten Zeitraums. Bei weißen Feldern war der prozentuale Durchschnittsgewinn marginal, bei roten Feldern hingegen negativ. Auf der y-Achse wählt man das Einstiegsjahr in dem man in den DAX investiert hat, auf der x-Achse dagegen das Jahr, in dem man verkauft hat. Dort, wo sich beide Achsen schneiden, wird die Zahl der durchschnittlichen Jahresrendite gezeigt.

Ein Beispiel: Wer Ende 1995 DAX-Aktien gekauft und diese bis Ende 2010 gehalten hat, dessen Depotwert wuchs jährlich im Schnitt von 7,8 %. Wer hingegen im Jahr 2000 eingestiegen wäre und bereits zwölf Monate später schon wieder verkauft hätte, der hätte einen jährlichen Durchschnittsverlust in Höhe von -19,8 % hinnehmen müssen. Hätte man die Position weiter gehalten und erst 2020 abgestoßen, dann hätte man eine Durchschnittsrendite von 7,6 % pro Jahr eingefahren.

Das Renditedreieck zeigt also ganz deutlich, dass man mit Aktien zwar durchaus über bestimmte Zeiträume Verluste einfahren kann, wer seine Positionen jedoch langfristig hält und nicht schon nach wenigen Jahren wieder abstößt, der hat eine hohe Wahrscheinlichkeit, am Ende mit einem Gewinn verkaufen zu können.

Weniger Verluste bei langer Haltedauer

Bei einem Anlagehorizont von 20 Jahren konnte man mit einem Investment in den DAX während der letzten 50 Jahre eine durchschnittliche Rendite von 8,7 % pro Jahr erzielen. Im schlechtesten Fall war ein Plus von immerhin 3,3 % drin, im besten Fall sogar 15,2 %. Wer hingegen schon nach einem Jahr seine DAX-Position verkauft hat, machte zwar 10,8 %, setzte sein Portfolio aber auch dem Risiko aus, bis zu 43,9 % zu verlieren. Im besten Fall konnte man nach der einjährigen Haltedauer 84,1 % an Gewinnen einstreichen. Kurzfristige Investments haben auf beide Seiten großes Potential und können erhebliche Gewinne, aber auch exorbitante Verluste bedeuten.

Für unsere Altersvorsorge wollen wir möglichst kein Geld verlieren und das geht unter anderem nur dadurch, dass wir die Haltedauer unserer Aktien-Investments so gut es geht möglichst lange hinauszögern. Es zeigt sich wieder einmal mehr: Wer früh beginnt, profitiert am meisten.

Wer langfristig dabei ist, profitiert am meisten

Um noch einmal zurück zum Renditedreieck zu kommen: Wer sein DAX-Investment 25 Jahre lang gehalten hat, strich durchschnittlich 9,1 %, im besten Fall 13,5 % und im schlechtesten Fall nur 5,4 % an jährlicher Rendite ein. Bei einer Haltedauer von 30 Jahren waren es 8,8 %, bzw. 10,9 % und 6,8 %. Bereits nach 15 Jahren gab es in den letzten 50 Jahren keinen einzigen Zeitraum im DAX, während dem man Verluste hätte machen können – egal, wann man eingestiegen wäre. Ein Investment von mindestens zehn, besser 15 Jahren ist also immer zu empfehlen.

Wer regelmäßig spart, profitiert ebenfalls langfristig: In Krisenzeiten bekommt man für seine monatliche Sparrate mehr Anteile, die dann nach der Erholung mehr wert sein werden, was für einen Renditeboost sorgen wird. In teuren Zeiten hingegen baut man einfach seine Sparposition weiter aus. Aufgrund der dauerhaft wachsenden Werte, wird man langfristig Vermögen aufbauen.

Im DAX sind lediglich die 30 größten, deutschen Unternehmen gelistet. Bald schon werden es aufgrund einer Umstellung 40 sein. Im Zuge einer breiten Diversifikation ist das jedoch noch immer zu wenig. Mit einem weltweit gestreuten ETF, der in über 1.600 Aktien-Konzerne verschiedenster Währungs- und Wirtschaftsräume investiert, kann man das Risiko von Verlusten noch weiter reduzieren. Ein solches Renditedreieck hat im Übrigen der bekannte Dividenden-Anleger und Buchautor Christian W. Röhl in seinem Blog zusammengestellt.

Und was ist mit der Zukunft?

Was in der Vergangenheit war, muss nicht zwangsläufig für die Zukunft gelten!

Das ist durchaus richtig! Kein Mensch weiß, wo unsere Investments in wenigen Jahrzehnten stehen werden! Vielleicht wurde die Börse abgeschafft, oder die Menschheit hat sich durch einen Atom-Krieg selbst ausgelöscht. Vielleicht aber geht es so weiter wie bisher. Wir wissen es nicht. Die Wahrscheinlichkeit ist jedoch groß, dass wir uns nicht selbst zerstören und die Wirtschaft weiter wachsen wird! Gründe dafür gibt es einige.

Innovationsdrang und Bedürfnis-Verschiebung

Es liegt in der Natur des Menschen, Dinge und Prozesse stetig besser, einfacher, billiger und damit für alle zugänglicher zu machen. Viele Handarbeiten werden heute von Maschinen erledigt. Die Maschinen selbst wurden stetig effizienter oder gar mit Blick auf den Umweltschutz nachhaltiger. Das Auto konnte sich zu Beginn kaum einer leisten, inzwischen besitzt so ziemlicher jeder Haushalt eines. Auch hier schreitet die Weiterentwicklung voran: Autofahren war noch nie so sicher und nachhaltig wie heute. Der Verbrennungsmotor wurde erheblich effizienter und weniger schädlich für die Umwelt – Elektromotoren werden ihn vermutlich trotzdem bald ablösen. Natürlich ist die Motivation des Menschen, Dinge zu verbessern auch ein monetärer Anreiz. Mit neuen Entwicklungen lässt sich eben viel Geld verdienen. Als Besitzer von Aktienanteilen wird man von dieser Innovationskraft immer profitieren.

Hinzu kommt, dass die Bedürfnisse der Menschen schier unendlich sind, bzw. sich immer wieder verlagern werden. Vor 25 Jahren hätte noch keiner von uns daran gedacht, irgendwann einmal ein Smartphone zu benötigen. Heute wird mit Auslaufen des Mobilfunkvertrags meist schon nach zwei Jahren ein neues angeschafft und damit Nachfrage erzeugt. Gleiches passierte mit der Marktreife des Computers, der Spielekonsole oder der Revolution durch das Internet. Erst die weltweite Vernetzung schaffte Bedürfnisse für massenhafte Paketbestellungen, Videostreaming, Gaming, für sozialen Austausch über Kontinente hinweg und so weiter.

In den nächsten Jahren wird mit Sicherheit ein findiger Kopf das nächste große Ding entwickeln, das wir dann unbedingt haben wollen. Stattdessen brauchen wir vielleicht kein Smartphone mehr – unsere Bedürfnisse werden sich erneut verlagern. Als Aktionäre werden wir Firmen sterben sehen, dafür neue wie aus dem Nichts nach oben schießen lassen und am Ende von allen profitieren.

Inflation und Nachfrage-Entwicklung

Und dann wäre da noch die Inflation. Sie spielt uns Aktionären ebenfalls in die Karten und hat positive Auswirkungen auf unsere Rendite. Die steigenden Preise für Rohstoffe und Arbeitskraft werden Unternehmen einfach an den Endkunden weitergegeben und haben – sofern die Gewinnmargen zwischen In- und Output gehalten werden könnten – keine Auswirkungen auf unsere Aktieninvestments. Sie steigen im gleichen Maße einfach mit. Anders sieht das aus, wenn man sein Geld nur auf dem Tagesgeld liegen lässt. Hier ist man auf den guten Willen der Banken angewiesen, die Inflation auszugleichen.

Vor wenigen Jahren blieb der Zugang zu den Kapitalmärkten den meisten verwehrt. Heute ist der Handel problemlos mit nur wenigen Euro bequem vom Smartphone aus möglich. Das wird in den nächsten Jahren stetig neue Anleger locken, die dann natürlich neues Geld in die Märkte bringen und so für eine steigende Nachfrage und damit für steigende Aktienpreise sorgen werden. Jeder will schließlich ein Stück vom Kuchen abbekommen! Die Bevölkerungszahlen wachsen ebenfalls exorbitant, weniger entwickelte Länder werden irgendwann mit den Industrienationen aufschließen.

Fazit: Auch in Zukunft werden Aktienmärkte mit hoher Wahrscheinlichkeit steigen. Das ist für unsere Altersvorsorge unabdingbar.

Keyfacts

- Vergangenheit und Zukunft waren und werden gut für Aktien-Investments sein

- das DAX-Renditedreieck zeigt eine hervorragende Rendite-Vergangenheit

- je länger man investiert ist, desto größer ist die Wahrscheinlichkeit, keine Verluste zu machen

- kurzfristige Investments sind sehr risikobehaftet

- Bedürfnis-Verlagerung und Innovationskraft sorgen für weiteres Wachstum

- immer mehr Menschen wollen investieren, was neues Geld in die Märkte bringt

- legt am besten noch heute los!