In den letzten Wochen ging es an den Börsen wieder etwas turbulenter zu. Teilweise knickten die großen Indizes innerhalb eines Tages um knapp 4 % ein, nur um dann kurz vor Handelsschluss mit einem kleinen Plus zu schließen. Die Märkte waren äußerst volatil, was hier und da wieder Crash-Propheten auf den Plan rief und die Angst unter den Anlegern weckte.

Zu einem Crash kommt es vor allem dann, wenn das Kursniveau plötzlich unerwartet absackt, sich Panik breitmacht und es zu weiteren Verkäufen und damit zu einem sich verstärkenden Abverkauf kommt. In der Regel spricht man bei einem kurzfristigen Kursverlust von etwa 20 % von einem Crash. Davon sind die großen Leitindizes zwar noch ein gutes Stück weit entfernt, jedoch stehen wir inzwischen schon etwa 10 % unter den bisherigen Höchstständen aus dem letzten Jahr, womit man auf jeden Fall schon einmal von einer Korrektur sprechen kann.

Doch wer breit diversifiziert ist und sein Geld langfristig in wirtschaftlich starke Unternehmen gepackt hat, der hat eigentlich nicht viel zu befürchten. Zwar kann es immer wieder zu starken Abverkäufen von teilweise bis zu 60 % kommen, doch haben sich entsprechende Investments in der Vergangenheit immer wieder erholt und neue Höchststände erklommen. Ein Beispiel dafür ist Apple, ein Unternehmen, welches heute mit einer Marktkapitalisierung von rund 3 Billionen US-Dollar zu den wertvollsten, börsennotierten Konzernen gehört.

Heftige Korrekturen sind normal

In der Vergangenheit erlebten Apple-Anleger eine wahre Achterbahnfahrt. So verlor das Papier im September 2000 binnen eines Monats über 50 % seines Wertes. Der Kurs krachte damals von knapp über einem 1 US-Dollar auf 45 US-Cent ein. 2008 ging es von etwa 6 US-Dollar auf rund 2,80 US-Dollar zurück und 2018 von knapp über 60 US-Dollar auf 35 US-Dollar. Das waren alles heftige Korrekturen. Doch wer an sein Investment geglaubt und seine Position niemals abgestoßen hat, ist am Ende belohnt worden.

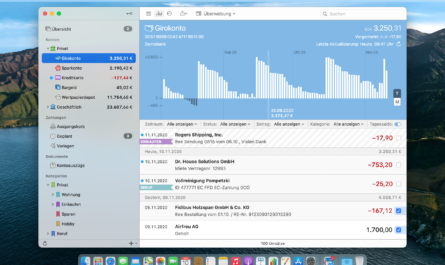

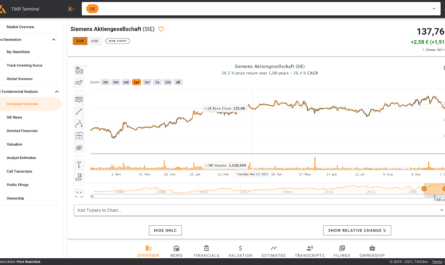

Es wird immer wieder zu stärkeren Kursschwankungen und Rücksetzern bis hin zu Börsencrashes kommen. Wer in solchen Zeiten kalte Füße bekommt, der sollte einfach mal aus dem Chart herauszoomen und in höhere Zeiteinheiten wechseln. Dann sieht der vermeintliche Kurssturz vermutlich nicht mehr ganz so schlimm aus und die Aktie, bzw. der ETF befinden sich noch immer in einem Aufwärtstrend. Als Privatanleger, der eigenverantwortlich für das Alter vorsorgt, muss man langfristig denken. Kurzfristige Schwankungen sind fehl am Platz!

Ein Crash kann den Rendite-Turbo zünden

Hinzu kommt, dass im Falle eines Crashes der Rendite-Turbo gezündet werden kann, wenn man beharrlich seine Sparpläne weiter ausführt oder gar zusätzliches Geld in die Hand nimmt, um fleißig nachzukaufen. Das funktioniert natürlich nur dann, wenn man entsprechende Produkte und Firmen gekauft und man somit vorher seine Hausaufgaben als Anleger gemacht hat.

Die Statistik besagt, dass ein möglichst früher Crash in der Ansparphase zu einem höheren Endvermögen führt, als ein Crash zu einem späteren Zeitpunkt. Am Anfang der Anlegerkarriere ist noch nicht so viel Geld investiert. Anders sieht das in der Entnahmephase aus: Hier sollte ein Crash möglichst erst am Ende auftreten, weil am Anfang im Vergleich viel Geld investiert ist, das zum Ende hin aufgrund der Entnahmen stetig weniger wird. Man sieht: Ein Crash ist nichts Ungewöhnliches und kann am Ende sogar hilfreich sein.

Im Zweifel gilt daher: Zoom out!

Keyfacts

- Kursschwankungen sind normal

- Crashes werden immer auftreten

- sie können im Vermögensaufbau hilfreich sein

- frühere Rücksetzer sehen im Zeitverlauf weniger schlimm aus