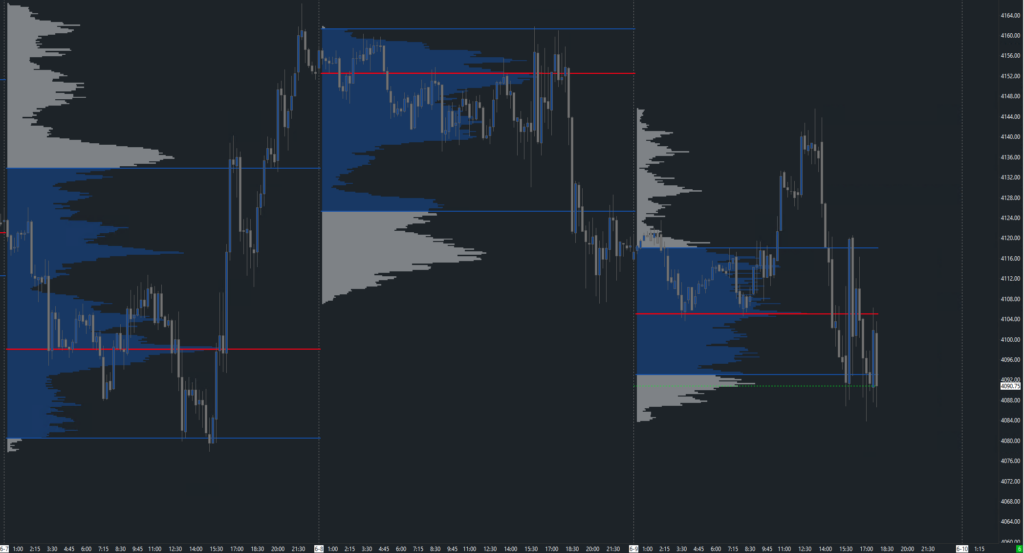

Das Trading-Business ist kein Leichtes – gerade zu Beginn, vor allem aber am Ende. Die gesamte Branche ist eigentlich nur darauf aus, ihren Kunden ständig das Geld aus der Tasche zu ziehen. Das beginnt bei den Brokern und Fremdkapital-Anbietern und endet schließlich bei einem selbst.

Broker, die einen abziehen

Während einige Broker lange Zeit mit sehr unfairen Produkten, wie binäre Optionen, mit schnellen Gewinnen lockten, tatsächlich aber wie im Casino den klaren Vorteil hatten, verdienen sie überwiegend dann, wenn ihre Kunden handeln und damit möglichst oft ins Risiko gehen. Besonders schwarze Schafe unter den CFD-Brokern verdienen sogar nur dann, wenn ihre Kunden verlieren. Sie hedgen sich nicht aber oder leiten die Positionen erst gar nicht an die Liquiditätsprovider weiter. In der Regel wird je nach Finanzprodukt für jede Trade-Eröffnung und -Schließung eine Gebühr fällig – fegal, ob der Trade am Ende erfolgreich war, oder nicht. Im CFD-Handel wird für den Hebel außerdem eine prozentuale Verleihgebühr fällig.

Das ist alles Geld, das der Trader zusätzlich erwirtschaften muss, was seine eigene Profitabilität erschwert. Natürlich ist legitim, wenn Broker für ihre Dienstleistung bezahlt werden. In Deutschland sind sie sogar dazu verpflichtet, offenzulegen, wie viele ihrer Kunden langfristig Geld verlieren. Meist sind es über 85 % – nur die Minderheit schafft es, durch den täglichen Börsenhandel langfristig Geld zu erwirtschaften.

Hoher Druck erschwert die Profitabilität

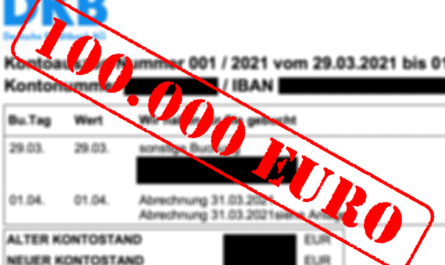

Bei Fremdkapitalanbietern ist das sogar besonders perfide: Mit dem Wissen, dass der Großteil ohnehin Geld verlieren wird, locken sie mit hohen Kontogrößen und lassen ganz bewusst erhebliche Positionsgrößen zu, die ganz sicher nicht in Relation zu einem gesunden Risikomanagement stehen. Bei ihnen müssen Kunden zunächst einmal beweisen, dass sie traden können. Für den ersten Monat und damit für etwa 20 Handelstage bezahlen sie meist einen dreistelligen Betrag, um diese Prüfung zu starten. Bei einem Regelbruch wird der Zugang sofort gesperrt und das Konto muss kostenpflichtig resettet werden, um die Prüfung von vorne beginnen zu können. Ein Regelbruch kann dabei das Übersteigen eines täglichen Drawdowns oder das Handeln zu falschen Uhrzeiten sowie das Nichteinhalten eines Skalierungsplans sein.

Schafft man das Profit-Target nicht innerhalb eines Monats, muss man den gleichen Betrag noch einmal nachwerfen. Das erhöht den Druck auf den Händler weiter und zwingt ihn fast schon, mehr Risiko einzugehen, was am Ende die Wahrscheinlichkeit für den Anbieter erhöht, dass der Kunde sein Konto wieder verliert.

Hat der Händler die Prüfung bestanden, läuft er bei jedem weiteren Trade Gefahr, das Konto durch einen Regelbruch zu verlieren. Das gilt auch dann, wenn man sich einen finanziellen Sicherheitspuffer erarbeitet hat. Sicher, wer sich an all die Regeln halten kann und das über Monate schafft, der kann von sich behaupten, ein profitabler Trader zu sein. Für den Anbieter bedeutet ein striktes Regelset im Gegenzug auch Risikominimierung. Ich habe es insgesamt vier Mal versucht, in die Fremdkapitalprüfung zu gehen und habe teils mehrere Monate verlängert und hier und da auch mal einen Reset durchgeführt. Das hat mich mehrere hundert Euro gekostet.

Der Kopf ist das größte Hindernis

Der Grund, weswegen ich in der Evaluation immer wieder gescheitert bin, war mein Kopf. Sobald ich mehrere hundert Euro hinten lag, was aufgrund der möglichen Positionsgrößen schnell passieren kann, begann ich innerlich mit mir zu kämpfen und versuchte, den Verlust schnellstmöglich wieder hereinzuholen, nur um innerhalb meines Planes zu bleiben, die Fremdkapitalprüfung binnen eines Monats zu schaffen. Ich eröffnete Trades, die keinen Sinn ergaben, ich nutzte Positionsgrößen, die keinem gesunden Risikomanagement entsprachen.

Selbst mit ganz kleinen Konten und Summen war ich nicht in der Lage, diesen emotionalen Brainfuck zu überstehen. Der von vielen geforderte Trailing-Drawdown oder gar Skalierungsplan haben zur Folge, dass man das Konto theoretisch sogar dann verlieren kann, wenn man keinen einzigen Euro Verlust gemacht hat. Wer seine Trades schnell auf Breakeven zieht und die Position laufen lässt, um am Ende einen Gewinner oder einen neutralen Trade zu haben, der minimiert kontinuierlich seinen Drawdown.

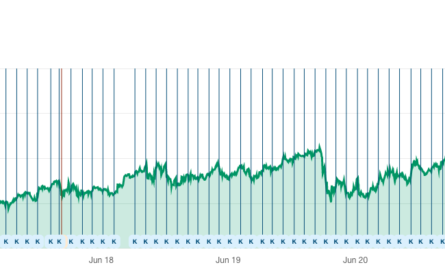

Seit ich mit einem kleinen Konto ins Eigenkapital gewechselt bin, funktioniert es für mich bedeutend besser. Ich habe vom Prinzip her keine Regeln mehr, an die ich mich halten muss und die mir das Leben als Trader erschweren. Endlich kann ich meine Gewinner laufen lassen und bin nicht gezwungen, einen gewissen Gewinn pro Tag und Trade einzufahren, nur um die nächste Monatszahlung zu verhindern.

Ich riskiere im Schnitt etwa 15 bis 25 Euro – ein Betrag, bei dem die Welt für mich nicht untergeht, wenn ich ihn verlieren sollte. Mein Trading ist viel entspannter geworden.

Wissensaneignung besonders schwer

Doch auch weit vor diesen – womöglich letzten Schritten hin zum hauptberuflichen Profi-Trader – zeigt einem die Branche, wie dreckig sie ist. Man kann nicht einfach eine Fortbildung oder gar eine Ausbildung absolvieren und ist ab dann profitabler Trader. Man ist gezwungen, sich all sein Wissen selbst anzueignen und saugt gerade in der Anfangsphase jegliche Informationen aus Foren, von YouTube oder Büchern.

Viele dürften in ihrer Anfangszeit einige Indikatoren kostenpflichtig erworben haben, die einem versprochen hatten, ein profitabler Trader zu werden. Das kostet nicht nur viel Geld, sondern auch Zeit. Allgemein werden hauptsächlich nur Träume verkauft. Es gibt einige Coaches im Internet, die damit werben, durch ihren Ansatz ein tolles Leben führen zu können. In der Realität verdienen sie allerdings nicht durch ihr eigenes Trading Geld, sondern durch den Verkauf der Videokurse, die teilweise so wenig in die Tiefe gehen, als dass sie überhaupt funktionieren könnten.

Man trifft dort draußen so einige Schaumschläger – passt auf, wem ihr Euer hart verdientes Geld überweist und wofür ihr Eure Zeit opfern werdet. Fordert konkrete Nachweise bis hin zu echten Broker-Auszügen ein. Ich kann nur wenige Coaches im deutschsprachigen Raum empfehlen und das sind vor allem Eugen Denisenko und Ivan Brzovic.

20 % Technik, 80 % Emotion

Was dann noch bleibt, ist der tägliche Kampf mit den eigenen Emotionen. Trading ist zu 20 % Technik – und die ist schnell erlernt – und zu 80 % Psychologie. Das ist der eigentliche Knackpunkt. Wenn man dreimal hintereinander verloren hat, muss man trotzdem noch in der Lage sein, den Mut aufzubringen, ein viertes Mal einen Trade zu eröffnen. Statistisch gesehen mag man das rational sehr gut umreisen, in der Praxis fällt das einem jedoch nicht immer leicht. Auch Aufhören können bei Gewinnen oder Verlusten, mag gelernt sein. Wer seinem Ego ständig recht geben muss und nach jedem Verlust weiter in die Richtung tradet ohne erneut zu analysieren, oder nach einer Gewinnserie euphorisch die Positionsgröße erhöht, weil er jetzt ein Profitrader ist, wird früher oder später richtig mit seinen Emotionen kämpfen müssen.

Angst und Gier sind die größten Feinde an der Börse.

Keyfacts

- unfaire Finanzprodukte locken mit hohen Gewinnen

- Broker haben einige Gebühren, die zusätzlich erwirtschaftet werden müssen

- Fremdkapitalanbieter erhöhen den Druck emotional enorm

- die Wissensbeschaffung ist schwer

- viele Coaches verkaufen Träume und leben ausschließlich von ihren Kursverkäufen

- Trading ist 20 % Technik und 80 Emotion

Letzte Aktualisierung am 25.07.2024 um 23:18 Uhr / Affiliate Links / Bilder von der Amazon Product Advertising API