Wenn ich mich richtig zurückerinnere, dann befinde ich mich im verflixten siebten Jahr meiner Börsenkarriere. Doch keine Angst: Ans Aufhören denke ich lange nicht. Im Gegenteil: Es wird einmal Zeit, über meine wichtigsten Learnings zu berichten, die vielleicht dem einen oder anderen Leser helfen, die typischen Anfänger-Fehler nicht zu machen und von anderen zu lernen. Hier sind meine sieben bisher wichtigsten Learnings.

Die Geldanlage selbst in die Hand nehmen

Wer seine Finanzen selbst in die Hand nimmt, macht sich unabhängig von anderen und kann weitaus sorgenfreier durch das Leben gehen, als die meisten anderen. Wer auf komplizierte Finanzprodukte seiner Hausbank setzt, bindet sich langfristig an sie und verliert aufgrund der hohen Kosten langfristig Rendite, die es später ausmachen wird, ob man eine gute Rente erhalten wird. Zudem verlässt man sich nicht auf den Staat. Es ist fraglich, ob meine Generation noch etwas aus dem Rentensystem erhalten wird, obwohl sie Monat für Monat für andere einzahlt. Wer für sich Vermögen schafft, ist später nicht auf Rentenzahlungen angewiesen oder trotzt gar der Inflation. Vermögen schafft eine Art von Freiheit.

Beende den Traum vom schnellen Geld und denke langfristig

Zugegeben: Als ich meine ersten Gehversuche an der Börse wagte, lockte mich das schnelle Geld. Ich stellte mir vor, wie ich mit geringem Aufwand quasi über Nacht Millionär werden könnte. Sicher mag auch das an der Börse möglich sein, ist jedoch nur mit viel Risiko und Glück verbunden, können die kurzfristigen Schwankungen in beide Richtungen gehen und hohe Verluste bedeuten. Wer jedoch langfristig am Ball bleibt und sich mit der durchschnittlichen Marktrendite in Form von breit gestreuten ETFs zufriedengibt, der wird über die Jahrzehnte ganz sicher vermögend werden, braucht sich zumindest nicht um seine Rente zu sorgen.

Nur in solide Unternehmen investieren, deren Geschäftsmodell man versteht

Gleichzeitig sollte man sich von dem Gedanken verabschieden, das nächste Amazon oder Netflix frühzeitig für sich zu entdecken. Wer als einer der ersten in diese Unternehmen investiert hat, konnte in wenigen Jahren eine hohe Rendite einstreichen und ist mit einem Investment von nur 5.000 Euro womöglich Multimillionär geworden. Das noch einmal zu schaffen oder auch nur nachzumachen, wird schwer. Die Wahrscheinlichkeit ist groß, dass aus den 5.000 Euro Investment 0 Euro hätten werden können. Zwar ist es durchaus legitim mit Spielgeld und kleinen Summen solche Spekulationen zu tätigen, jedoch sollte man langfristig nur in Unternehmen investieren, die bereits über Jahre beweisen konnten, dass deren Geschäftsmodell funktioniert und sie wirtschaftlich gesehen mit Geld umgehen können, da sie Umsatz und Gewinn stetig steigern konnten. Ein Blick auf die Unternehmenskennzahlen und das Geschäftsmodell ist bei der Einzelaktien-Anlage Grundvoraussetzung!

Emotionen in den Griff bekommen

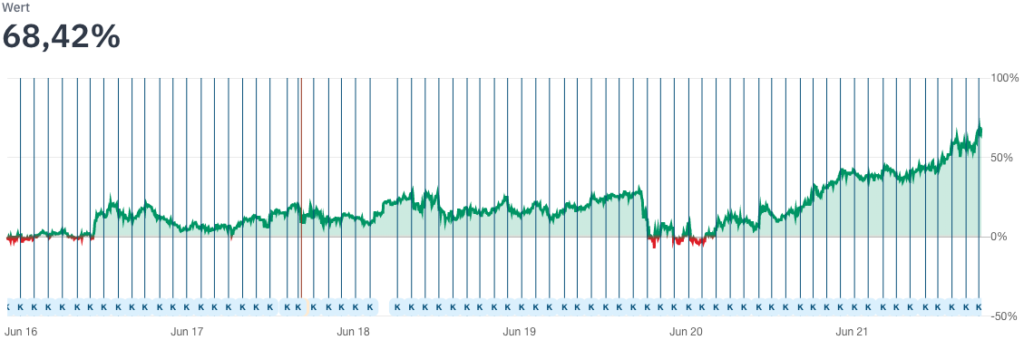

Selbst während meiner doch eher noch recht kurzen Anlegerzeit von etwa sieben Jahren habe ich schon den einen oder anderen, stärkeren Rücksetzer an der Börse bis hin zum Crash mit starken Kursverlusten binnen weniger Stunden erlebt – sei es zur Corona-Krise oder zum Start des Angriffskriegs Russlands gegen die Ukraine. Auf der anderen Seite habe ich mitunter eine der schnellsten Erholungen mitgemacht, die fast V-förmig im Chartbild verlief. Ich hatte also schnell viel Geld verloren, es genauso schnell aber auch wieder zurückerhalten.

Das alles ruft Emotionen hervor – sei es Euphorie und Gier bei steigenden Marktphasen oder die Angst bei fallenden Kursen. Zwar gibt es für beide Marktphasen einige psychologische Tricks und Kniffe, einfacher durch die Zeit zu kommen, jedoch muss man seine Emotionen trotzdem in den Griff bekommen.

Unbedingt einen Sparplan einrichten

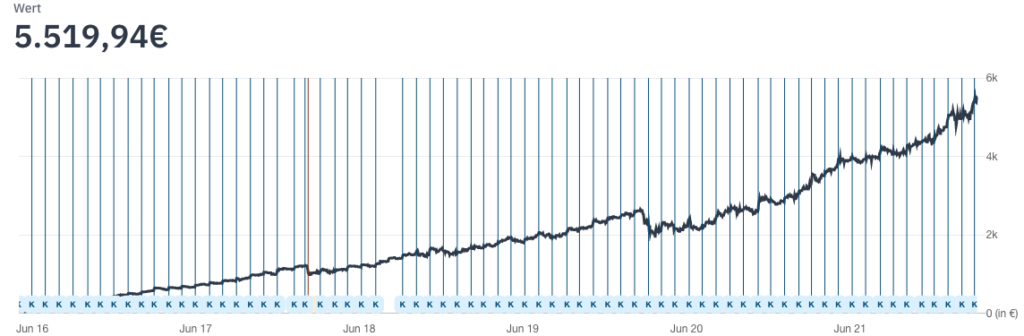

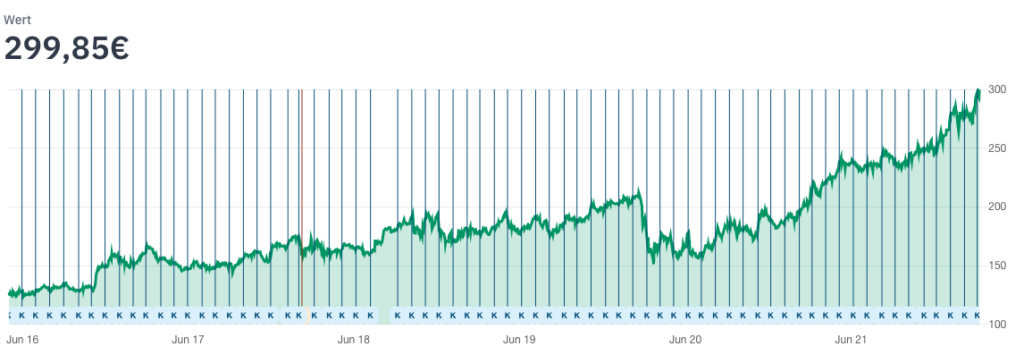

Wer langfristig und vor allem regelmäßig investiert, tut sich bedeutend leichter. Wer monatlich per Sparplan möglichst breit gestreut mit einer hohen Diversifikation investiert, der kauft langfristig gesehen den Durchschnitt und hat mitunter die größten Chancen, mit einer guten Rendite seine Anlegerkarriere zu beenden. Das beweist die Statistik immer wieder. Seit Anbeginn stecke ich 50 Euro monatlich in Berkshire Hathaway, der Investment-Holding von Warren Buffet. Über die sieben Jahre hinweg ist daraus eine ganz nette Position geworden, die derzeit an der 6.000-Euro-Marke kratzt. In schlechten Zeiten gab es mehr Anteile fürs Geld, in besseren war ich zwar gut im Plus, musste aber auch teurer nachkaufen. Zudem lässt sich die Strategie automatisieren, was die Emotionen austrickst.

Auf niedrige Gebühren achten

Über Jahrzehnte hinweg kumuliert sich nicht nur die Rendite zu einem netten Sümmchen, sondern auch die Gebühren. Selbst aus vermeintlich kleinen Gebührensätzen, kann über die Jahre einiges an Geld zusammen kommen. Geld, das in unserem langfristigen Vermögensaufbau besser aufgehoben wäre, als bei einer Bank oder dem Fonds-Anbieter. 3,5 % Ausgabeaufschlag oder eine Performance-Fee von nur 1,5 % mögen auf den ersten Blick wenig erscheinen, kosten gerade bei einem Anlagehorizont von mehreren Jahrzehnten jedoch einiges an Rendite, wie wir in diesem Blog bereits ausführlich vorgerechnet haben.

Günstige Finanzprodukte sind das A und O für all diejenigen, die ihre Finanzen selbst in die Hand nehmen und sich eben nicht auf andere verlassen möchten. Gleiches gilt für den Anlageberater. Die meisten Banken verkaufen ihre Hausprodukte auf Provision, was zu einem Interessenkonflikt führt und obendrein unnötig Zusatzgebühren verursacht.

Wer in der Krise Geld hat, profitiert

Einen sehr großen Hebel bringt man jedoch nur dann in Bewegung, wenn man investiert, wenn sich alle anderen aus den Märkten verabschieden. Dann kann man günstig nachkaufen und viele Anteile erstehen, die einen bei einer späteren Korrektur der Kurse schneller zurück in die Gewinnzone bringen. Da jedoch niemand weiß, wann die Korrektur eintritt und es morgen theoretisch noch tiefer gehen kann, ist das Timing schwer, weshalb wir hier wieder zur automatisierten Sparplan-Anlage zurückkommen. Hält die Rezension länger an, kann sich nur der glücklich schätzen, der trotzdem noch in der Lage ist, Geld auf die Seite packen zu können. Der Jobverlust ist in solchen Wirtschaftsphasen am größten.

Daher gilt: Nur wer in Krisen Geld hat und sparen kann, kann von diesem Hebel profitieren. Ein Notgroschen ist unabdingbar.